我用死薪水輕鬆理財賺千萬 Millionaire Teacher: The Nine Rules of Wealth You Should Have Learned in School

《我用死薪水輕鬆理財賺千萬》(Millionaire Teacher: The Nine Rules of Wealth You Should Have Learned in School)这本书是我理财投资的启蒙书籍,浅显易懂的让一个没投资理财基础的人,轻易明白应该怎么做。也因为作者的职业是老师,对于传授知识以及如何让人印象深刻很有一套。

《我用死薪水輕鬆理財賺千萬》(Millionaire Teacher: The Nine Rules of Wealth You Should Have Learned in School)这本书是我理财投资的启蒙书籍,浅显易懂的让一个没投资理财基础的人,轻易明白应该怎么做。也因为作者的职业是老师,对于传授知识以及如何让人印象深刻很有一套。

为了写心得又重新阅读了一次,真的觉得这是理财投资的入门书,我很幸运,第一本学习投资的书,不论是作者或是译者都已一个外行人都能读懂的方式撰写。

有兴趣可以到作者的网站 https://andrewhallam.com/浏览

第一堂课 – 像真的有钱人一样花钱

有些追求精致生活的人,也许看起来像是有钱人,或许背负的负债比所赚的多,每当快将债务还清之时却再次消费或是申请更多的贷款,作者引用了希腊神话比喻现代人的消费模式:

Zues 对 Sisphus 所作的惩罚,就是让 Sisphus 不断地将一颗巨石推上山顶,但每当快要到达山顶时,巨石就会往下滚《我用死薪水輕鬆理財賺千萬》第一堂课:想真的有钱人一样花钱

在作者的观点这并不是真的有钱人。

作者在书中提出真的有钱人应该达到以下标准:

- 如果选择永远不工作,还有足够的钱过生活

- 拥有足够的投资,退休金或是信托基金,可以提供两倍于国内中等家庭所得的生活水准。

第二堂课 – 复利的挪亚定律

第二篇很好的解释了为什么投资要趁早以及长期投资的好处,如何你付出的比人少,汇报却比人多。

两个关键字

- 复利

- 挪亚定律

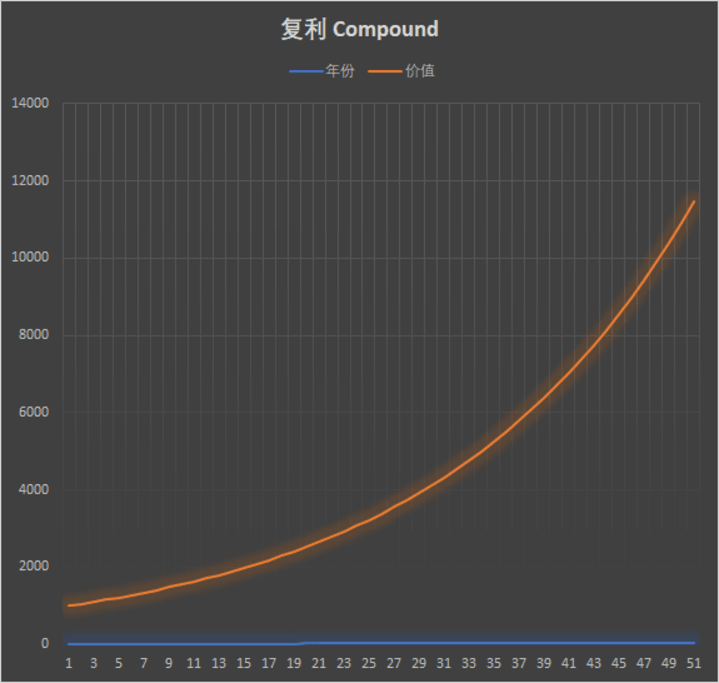

复利

复利效应是指资产收益率以复利计息时,经过若干期后资产规模(本利和)将超过以单利计息时的情况。事实上,复利计息条件下资产规模随期数成指数增长,而单利计息时资产规模呈线性增长,因此长期而言复利计息的总收益将大幅超过单利计息。

例如,假设存款金额为 1,年利率为 r,存款期数为 N。在复利计息的条件下第 N 年底本利和 (1+r)^N,而单利计息条件下第 N 年本利和为 (1+r*N)。只要简单地用二项式展开定理可知,(1+r)^N > (1+r*N),当 N>=1 时。复利效应

举个例子:

如果有项投资平均年回报率是 5% 的话,而只在第一年投入 $1000 本金,20 年时就会因复利效应获得超过一倍的本金的回报。

我们可以用方程式 1000*(1+5%)^20 得出 2653.30

| 年回报 | 年份 | 价值 |

| 5% | 1 | 1050.00 |

| 5% | 5 | 1276.28 |

| 5% | 10 | 1628.89 |

| 5% | 15 | 2078.93 |

| 5% | 20 | 2653.30 |

挪亚定律

这里提到挪亚定律就是要你投资要趁早,挪亚方舟也是需要时间提早建成的,如果开始的比人晚,可能需要付出更多才能赶上进度。可以使用 Excel 或是网上试算表来模拟图表。

第三堂课 – 认识理专之前,务必认识这两种基金

本章会介绍这两种基金在管理方式以及费用上的分别,以及为什么指数型基金所获得的回报会比较好。

两种基金

- 主动型基金 Actively Mananged Mutual Fund

- 指数型基金 Index Fund

第四堂课 – 等待下一回的股市暴跌,开心

股票的股价应该跟企业盈余的关系就像狗与主人,够就算够跑的再前或是落后,最后还是要回到主人的身边;就好像股价暴涨,但是企业盈余却没有跟着暴涨,最终股价将会回调到与盈利差不多的水平,就像狗最终会回到主人身边一样。

长期来看,投资者应该看起股票的本质,就是生意的赚钱能力,而非股价。如果某公司的股票因为恐慌而抛售,造成供过于求,股价就会下跌,而如果公司的基本赚钱能力没变的话,那么投资者就会捡到便宜的股票。话虽如此,作者也并不鼓励大家预测且买在最低点,因为我们永远无法预测明天的股价,于其预测倒不如采用定期定额的方式,在股价高时,买少一些,股价低时,买多一些。当你在股市呆的越久,越有机会实现盈利。

第五堂课 – 股市崩盘照样赚:懒骨头投资组合

这一章介绍的有在债券是怎么运作,以及债券的避险功能。

书中作者风险了为什么比起长期债券,也说明了为什么短期公债或是优质公司的短期债券是比较明智的,也可以选择债券指数型基金。

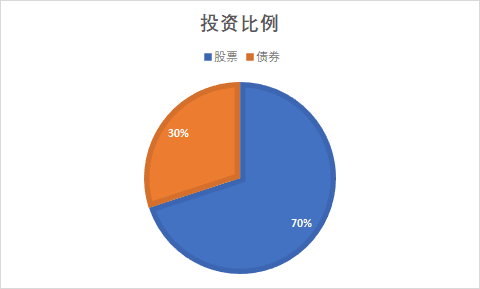

如果将资金组合投入 100% 在股市的话,当股市行情不好的期间,你的资产也跟着缩水,但是如果在你的投资组合中加入一定比例的债券就能很有效地平衡风险。而作者将建议债券的比例是贴近投资者的年龄,如果投资人的年龄是 30 的话,投资组合比例应该是在股票与债券是以 7:3 的比例。

懒骨头投资组合的宗旨就是股票与债权比例是 50:50,一年后检视投资组合时股市如何,只需将组合调整至当初设定的比例,每年都有机会能买在高点,或是卖在低点。作者也认为 50:50 可能过于保守,可以依照风险承担能力调整;也能用卖掉的资金来填补不足的部分。

第六堂课 – 在你居住的国家做指数化投资

这篇用作者身边的朋友作为实际例子,如何将投资成本最小化,也提到先锋集团(Vanguard),例如投资指数型基金,又或是指数型 ETF。译者也是也备注了,在台湾的金融服务商提供了哪些指数型基金。

参考了懒骨头投资组合后,我们可以根据需求做出投资组合调整,如果是股票与债券的比例是 7:3 的话,可以将股票的比例分为你所居住国家以及美国,一年后只需将比例调整回到 7:3 即可,而且历史证明可以胜过市面上的大部分主动性基金。

第七堂课 – 揭开理财顾问的把戏

作者提到了在理财研讨会的人并非都换成指数型基金,主要原因是被理财顾问的说词而冻结行动;当他们想将手上的主动型基金换成指数型基金,理财顾问反而会推荐其他的回报率更加的主动型基金。这篇里作者分享了理财顾问可能会对你说的话。

第八堂课 – 高投资报酬率背后的真相

投资就是为了得到回报,每个投资者都希望回报越高越好,但是高回报除了伴随了高风险之外还有什么呢? 本章中提到相当有趣关于投资可能所遇到标榜高报酬投资之外,也提及了最近相当让人感兴趣的关键字【黄金】,作者的看法时黄金可用作短期投资,因为长期来说黄金的价值的增长可能没有投资在股市强。

第九堂课 – 如果你真的很想买股票

此章节主要介绍买个股应该注意的事项,更准确的说法是怎么筛选一家好企业,而且采用的做法是选择股价合理,又或是以比企业更低的价格购买该企业的股票。

我就在这里简单整理几项重点:

- 简单的企业

- P/E

- 负债

- 设定报酬率标准,买在对的价格

简单的企业以及产品售价会随着通货膨胀而提高的公司

很多时候企业并不会每次都有很厉害的领导者带领公司面对危机,所以简单的企业的就算没有很厉害的领导者也能维持营运。

P/E(本益比)

这就是每股股价/每股盈利,

无负债

作者比较倾向低负债的企业,或是无负债,也就是因为这样在危机发生时,无负债的公司会比高负债的公司安全。

设定报酬率标准,买在对的价格

书中指出因为股票风险相比债券会比较高波动,因为承担的风险高了,报酬当然就要比债券或是定存高;作者在这里写道:“所购买股票的报酬率应该略高于十年期公债”。多出来的是弥补购买股票的风险。

阅读心得 总结:

《我用死薪水輕鬆理財賺千萬》真的让我大开眼界,原来理财投资的书籍是这么好理解的,为了写阅读心得,我还特地的将书再读了一遍,尤其是作者是教师出身,就算阅读的是中文版也能感受到是为所有没任何基础的人写的,尤其是介绍【懒骨头投资法】,那种简单的投资策略只需定期的将投资比例调整到当初的设定即可。

后记

有趣的事,书籍是在 2012 年撰写的,在当时看来科技股真的价格过高,2020 年的现在,谁想过过去 10 年是科技股领跑的,巴菲特也持有苹果这家公司。

而在2022年因爲通貨膨脹加息,市場也進入了熊市,一些投資者說這是所謂的回調。

我用死薪水輕鬆理財賺千萬:16歲就能懂、26歲就置產的投資祕訣

一個收入不多的年輕高中老師,平日不看盤、股市下跌他更開心。

只研究一種理財工具,成本比人少、獲利卻比人高,怎麼辦到?

作者网站:https://andrewhallam.com/

博客来:我用死薪水輕鬆理財賺千萬(五萬本紀念版):16 歲就能懂、26 歲就置產的投資祕訣

大众书局:我用死薪水輕鬆理財賺千萬